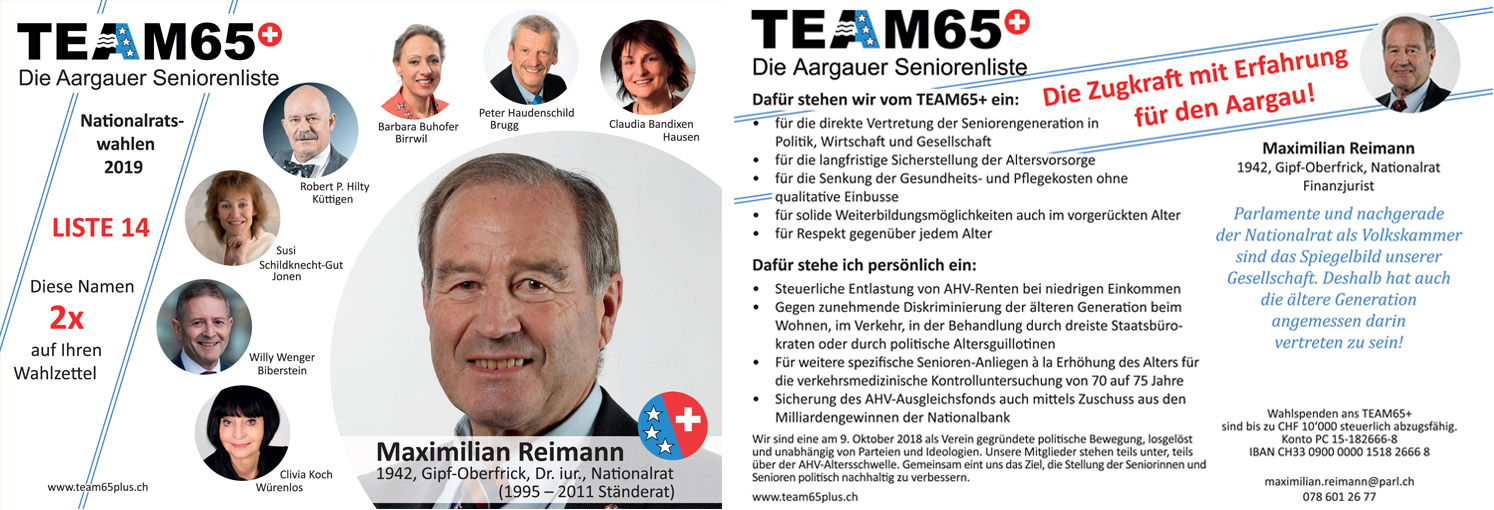

Mein Wahlflyer von 2019 – Download  Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Für oder wider strukturierte Produkte?

Geldratgeber vom 9. April 2015

Wir leben derzeit in einem Anlagenotstand wie selten zuvor. Was tun mit liquiden Mitteln oder mit Anlagen, die zur Rückzahlung fällig geworden sind?

Logisch, dass man sich in solchen Situationen auch wieder der in üppigem Masse zur Verfügung stehenden „Strukis“ erinnert, also der sogenannt strukturierten Produkte wie insbesondere der mit hohen Coupons versehenen Barrier Reverse Convertibles (BRC). Und vorweg gleich noch dies, mit nachdrücklichem Hinweis auch auf den „Kasten“ über das berüchtigte ASE-Debakel: Bitte ja nicht einfach hohen Renditen nachjagen, sondern sich stets auch der Risiken bewusst sein! Das gilt sowohl für Angebote solider Bank- und Finanzhäuser, ganz besonders aber für solche von eher fragwürdiger Herkunft.

Für oder wider Aktien!

Ich gehe davon aus, dass Sie als Anleger den Mechanismus der BRC-Produkte kennen. Wichtigstes Element ist dabei die Barriere, die je nach Laufzeit, Coupon und unterlegten Aktien 25 – 50 % unter den aktuellen Kursen liegen. Die Rückzahlung erfolgt zu 100 % in bar, wenn kein unterliegender Aktienwert während der Laufzeit diese Barriere tangiert hat. Ansonsten wird der Anleger mit Aktien abgefunden, bei Multi-BRC meist mit denjenigen der schlechtesten Performance. Wer grundsätzlich keine oder nur wenig Aktien in seinem Depot haben möchte, dem sei klar empfohlen, sich von BRC zu distanzieren. Die Aktienmärkte weisen Rekordhöhen auf. Entsprechend gross ist das Rückschlagsrisiko. Dann mögen auch Couponszahlungen von 10 % einen Anleger kaum über Substanzeinbussen von 25 % und mehr hinwegtrösten. Wer hingegen weiter mit starken Aktienmärkten rechnet und risikotauglich ist, der möge sich auch weiterhin mit BRC’s als Renditeoptimierungsprodukte eindecken.

Aktuelle Neuemissionen

Auf der Liste der BRC-Neuemissionen figurieren derzeit weit über 100 Produkte. Die meisten weisen eine Laufzeit von einem Jahr aus; vereinzelt finden sich aber auch solche von bis zu 4 Jahren. Am häufigsten unterliegen den BRC drei verschiedene Aktienwerte. Persönlich ziehe ich aber Single-BRC vor, die nur auf einer einzigen Aktie basieren, denn sie sind einfacher zu verfolgen. Sie sind aber relativ dünn gesät und die Rendite ist tiefer. Am meisten Neuemissionen ausstehend haben derzeit die UBS, die Zürcher Kantonalbank, die von Raiffeisen beherrschte Notenstein, Julius Bär, Vontobel sowie die junge, aber bereits börsenkotierte Zürcher „Finanzboutique“ Leonteq Securities, alles also solide Adressen. Den besten Überblick über die Neuemissionen bietet m.E. die Fachzeitung Finanz und Wirtschaft, sowohl in ihrer gedruckten Ausgabe als auch auf ihrer Website. Insgesamt sind rund 6‘000 BRC an der Schweizer Börse SIX kotiert, nach jedermanns Geschmack also sicher etwas. Man konzentriere sich aus Risikogründen jedoch auf Titel mit möglichst tiefen Barrieren!

von Maximilian Reimann