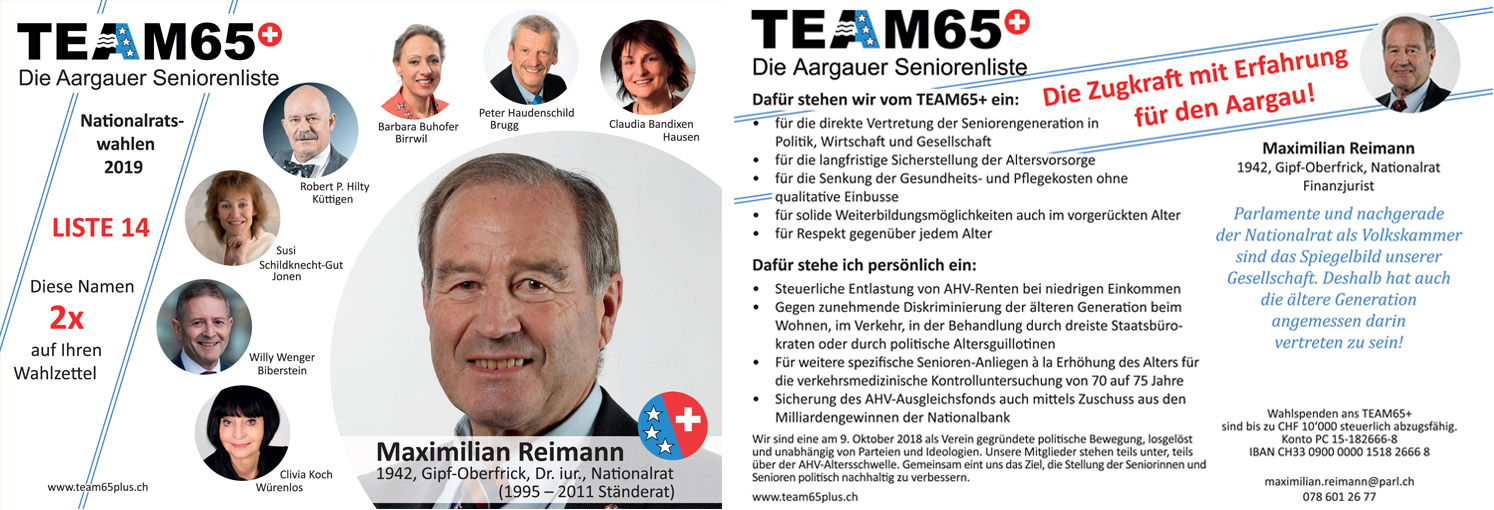

Mein Wahlflyer von 2019 – Download  Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Wohneigentum: Schikanierte Senioren?

Geldratgeber vom 27. Februar 2014

Selbstgenutztes Wohneigentum zähle ich weiterhin zu den solidesten individuellen Vermögensanlagen. Vorausgesetzt ist aber finanzielle Kraft zur Verzinsung, Amortisation und Unterhalt.

Nun hat jüngst die NZZ über einen Fall berichtet, wo eine Bank erbarmungslos einem in Pension gegangenen Kunden die Mitteilung machte, sein geschrumpftes Einkommen reiche nicht mehr zur Bedienung der Hypothek. Entweder schaffe er mehr Kapital herbei, oder die Bank sehe sich zu einschneidenden Massnahmen genötigt.

Tragbarkeitslücke nach Pensionierung?

Mehr Kapitalbeschaffung dürfte hier heissen, dass Depotwerte, die anderswo gelagert sind, zur Hypothekarbank transferiert und als zusätzliche Sicherheit hinterlegt werden. Zur Begründung ihres Vorgehens operierte die Bank mit einem kalkulatorischen Zins von 5 % plus Unterhaltskosten. Hiefür sei das Alterseinkommen des Wohneigentümers nicht mehr genügend. Es drohe ihm eine „Tragbarkeitslücke von Alters wegen“ und dem müsse die Bank vorbeugen, nicht zuletzt auch wegen den vom Staat markant nach oben geschraubten Eigenkapitalvorschriften. Haben wir es da mit vielen oder bloss mit wenigen Einzelfällen zu tun? Ich weiss es nicht und deshalb werde ich in der März-Session beim Bundesrat interpellieren, wie es in der Schweiz grundsätzlich um diese Tragbarkeitslücke im Ruhestand steht? Oder ist es allenfalls so, dass gewisse Banken auf Seniorenkunden Schikanierungsdruck ausüben, auf dass sie all ihre Vermögenswerte auf eine einzige Bank konzentrieren?

Immobilien-Anlagen via Börse

Natürlich ist der Erwerb eines Eigenheims nicht jedermanns Sache. Die einen wähnen sich beruflich für ein langfristig fixes Domizil noch zu mobil, andere wollen grundsätzlich lieber Mieter sein und wieder anderen mangelt es am erforderlichen Eigenkapital. Als Anlagediversifikation empfehle ich aber grundsätzlich allen, zumindest indirekt etwas am schweizerischen Immobilienmarkt teilzuhaben. Da stehen im Vordergrund die börsenkotierten Immobilien-Aktiengesellschaften, die erst noch über relativ hohe Dividendenrenditen verfügen. So etwa 5 % bei Swiss Prime Site (Olten), 4,6% bei der Mobimo (Luzern), 4,5 % bei der PSP (Zug) oder 4,0 % bei der Allreal (Baar). Zudem sind die Anteile von nicht weniger als 26 schweizerischen Immobilienfonds an der Börse kotiert, beispielsweise der CS Interswiss mit hoher von Rendite 4,3 % oder UBS Swiss Anfos und Immo Helvetic mit je 3,3 % Rendite. Besonders spesengünstig kommt man via den Indexfonds UBS ETF Realestatefund zu indirektem Immobilieneigentum. Er enthält alle kotierten Immofonds, rentiert mit 2,6 % aber etwas bescheidener. Was ist nun besser: Fondsanteile oder Aktien? Ich meine, langfristig kommt es in etwa aufs Gleiche hinaus.

von Maximilian Reimann