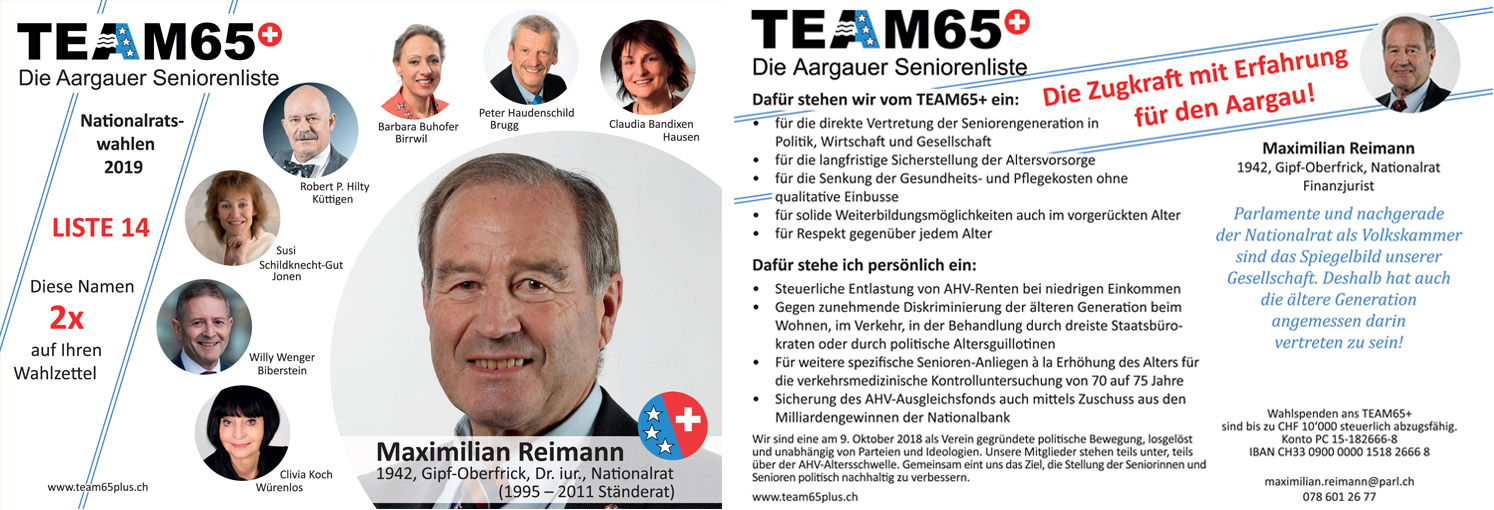

Mein Wahlflyer von 2019 – Download  Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Wahlflyer Maximilian Reimann - Liste 14 - TEAM65+

Miserabler, aber logischer Börsenstart ins 2016

Börsen und Märkte kennen weder einjährige noch mehrjährige noch andere Rhythmen. Sie gehen ihre eigenen Wege und diese sind geprägt von aktuellen wie künftig zu erwartenden Faktoren.

Dennoch ist es üblich, sich zum Jahreswechsel mit Rückblick und Ausblick zu befassen, was das persönliche Vermögen und insbesondere die Depotwerte anbetrifft. Schliesslich interessiert sich auch der Fiskus darum und bemisst den Anleger und Steuerzahler auf Jahresbasis. Gewinne und Verluste, wie auch gestiegene, gekürzte oder ausgefallene Dividenden und/oder Zinsen, hinterlassen in den individuellen Steuerrechnungen ihre Spuren.

Druck auf Aktienmärkte hält an

In den ersten 20 Tagen von 2016 verloren die Aktienbörsen massiv an Terrain. Die Schweizer Börsenindizes beispielsweise sackten 10 % ab, einzelne Titel gaben gar bis zu 20 % nach. Dann setzte eine leichte Erholung ein. Für mich kamen die Turbulenzen nicht überraschend. Sie waren im Prinzip voraussehbar, denn diverse Wirtschafts- und Finanzfaktoren standen auf Rot:

- Wirtschaft und Börse in China

Seit Monaten schwächelt die Wirtschaft in China; die Börse brach ein. Dieser fernöstliche Wirtschaftsmotor stottert weiter. Zudem ist China eine Ein-Partei-Diktatur, was langfristig innenpolitischen Wirren nicht ausschliesst.

- Oelpreis

Dieser sackte, als Folge globaler Überproduktion, auf ein Mehrjahrestief ab. Die OPEC-Staaten, einst Stützen der Weltkonjunktur, mussten ihr Wachstum massiv drosseln. Auch die Weltmächte USA (Schieferöl) und Russland sind davon betroffen.

- Nullzins-Regime in Europa und USA

Die von den US- und EU-Zentralbanken praktizierte Zinspolitik zur Entlastung massiv überschuldeter Staaten sowie zur Ankurbelung der Wirtschaft hat kaum Erfolge gebracht. Dafür hinterlässt sie grosse Nachteile für Sparer, wie auch für die staatliche und berufliche Altersvorsorge.

- Unbewältigbare Migration

Die letztes Jahr Richtung Europa angeschwollene Migrationswelle hat in vielen Ländern zu grossen finanz- und innenpolitischen Problemen geführt. Die EU, bereits durch die Euro-Krise stark geschwächt, steckt in einem weiteren Uneinigkeitsdesaster.

Jedes einzelne dieser Problemfelder könnte schon negative Auswirkungen auf die Anlage-Märkte haben. Aber ihre Kumulation, wie wir es derzeit haben, lässt die Börsen beben. Das war an sich zu erwarten. Nicht voraussehbar ist und bleibt, wie weit es noch nach unten geht. Turbulent bleibt es aber allemal.

Wie sollen sich Anleger verhalten?

Bei dieser Ausgangslage kann ich nur wiederholen, was ich schon seit längerem schreibe: Möglichst liquide und im Schweizerfranken bleiben! Auch jene Mittel, die durch die Stopp-Loss-Limiten frei geworden sind und vor weiteren Verlusten bewahrt haben, würde ich vorderhand gleich behandeln. Wiederanlagen drängen sich nicht sofort auf. Wer es trotzdem tun will, dem würde ich empfehlen, sich auf schweizerische Blue-Chips wie Novartis, Roche, Nestlé, Swiss Re oder Geberit zu beschränken. Aber wie eben die erneute Gewinnwarnung der Zürich Versicherung gezeigt hat, mit einem markanten Kurseinbruch von 30 % innert kurzer Zeit, sollte man alte wie neue Engagements am Aktienmarkt nicht ungesichert belassen.

Und wie steht es um den Schweizerfranken? Nach wie vor gilt er weltweit als sicherer Hafen, so dass der Aufwertungsdruck weiter anhält. Einkaufstouristen wird das freuen, und diesen schliessen sich zunehmend die Benzintouristen an. Das bekommt unser Staatshaushalt natürlich negativ zu verspüren. Die Mineralöl- samt Zuschlagssteuer gehört bekanntlich zu den saftigsten Staatseinnahmen. Des einen Freund ist somit auch hier des anderen Feind! Ich traue aber unserer Nationalbank zu, mit einer geschickten Devisenpolitik den Aufwertungsdruck auf den CHF in Grenzen zu halten.

Geld-Tipp vom 28.01.2016

von Maximilian Reimann